金融商品仲介業者(IFA 独立系ファイナンシャル・アドバイザー)になるためには

FPガイドでは、FP技能士資格やAFP,CFPを取得した知識と意欲、証券業界で活躍した経験がある方に金融商品仲介業者になるため、また、金融商品仲介業者として活躍するための情報をお送りします。

◆金融商品仲介業者とは

金融商品仲介業者とは「金融商品取引法(昭和23年4月13日法律第25号/最終改正:平成20年6月13日法律第65号)」第2条第11、12項に決められています。

金融商品仲介業者とは、以下の金融商品取引業者または登録金融機関(以下、金融機関と言います)のいずれかから業務委託を受けます。

・第一種金融商品取引業

・投資運用業を行う金融商品取引業者

・登録金融機関

このどれかの金融機関より業務委託を受けて、以下の「いずれかの行為」を、それらの企業のために行う業務を「金融商品仲介業」と言い、その業務を行なう企業、法人を「金融商品仲介業者」と言います。

いずれかの行為とは

1.有価証券の売買の媒介

2.取引所金融市場における有価証券の売買・市場デリバティブ取引または外国市場デリバティブ取引の委託の媒介

3.有価証券の募集もしくは売出しの取扱いまたは私募の取扱い

4.投資顧問契約または投資一任契約の締結の媒介

と決められています。

つまり業務委託を受けた金融機関の商品を顧客へコンサルティングしつつ、お客様のニーズに即した商品を提案する会社と言うイメージでしょうか?

◆金融商品取引法第2条第11項の抜粋

この法律において「金融商品仲介業」とは、金融商品取引業者(第二十八条第一項に規定する第一種金融商品取引業又は同条第四項に規定する投資運用業を行う者に限る。)又は登録金融機関(第三十三条の二の登録を受けた銀行、協同組織金融機関その他政令で定める金融機関をいう。以下同じ。)の委託を受けて、次に掲げる行為(同項に規定する投資運用業を行う者が行う第四号に掲げる行為を除く。)のいずれかを当該金融商品取引業者又は登録金融機関のために行う業務をいう。

一 有価証券の売買の媒介(第八項第十号に掲げるものを除く。)

二 第八項第三号に規定する媒介

三 第八項第九号に掲げる行為

四 第八項第十三号に規定する媒介

◆金融商品仲介業の成り立ち

| 2003年 | 証券取引法改正で「証券仲介業」が創設 |

| 2004年 | 証券取引法改正で「証券仲介業」を金融機関も行えるよう改正 |

| 2007年 | 金融商品取引法の改正で「証券仲介業」を「金融商品仲介業」と名称を変更 |

2007年の改正の際に、有価証券の仲介だけだった業務範囲を有価証券関連以外のものを含む市場デリバティブ取引等の委託の媒介や、投資顧問契約と投資一任契約の締結の媒介などが加わり現在の形になりました。

◆金融商品仲介業の業務範囲は

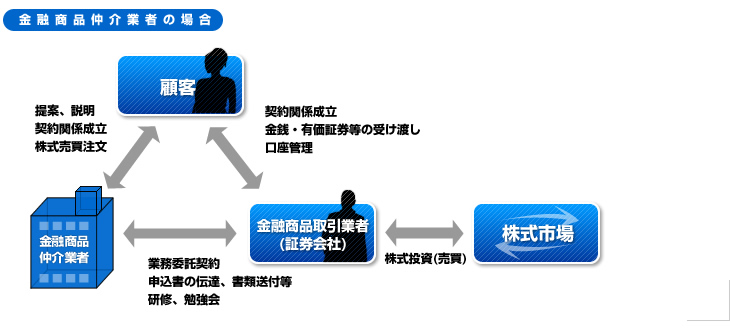

金融商品仲介業者は、その契約している金融機関(複数可)の業務委託を受けて金融商品の仲介業務(つまり販売)を行います。

投資者・預金者保護の観点から、自ら顧客の口座を持つことや金融商品取引の契約当事者となれません。また顧客から金銭や有価証券の預託を受けることも禁止されています。(金融商品取引法 第66条の12、13)

◆金融商品仲介業の資格は

金融商品仲介業者の役職員(役員、社員、契約社員等)が有価証券の売買その他の委託の勧誘を行う場合は、金融商品仲介業者としての登録のほかに、役職員については外務員登録が必要になります(金融商品取引法 第66条の25)。

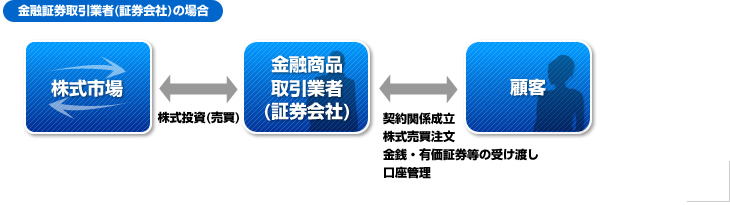

◆金融商品仲介業と金融商品取引業

証券(株式)取引の場合、金融商品取引業者(証券会社)は顧客から資金を預かり口座を開き管理し、顧客の依頼に基づき市場で株式等の取引を行います。

取引手数料が金融商品取引業者(証券会社)の収入になります。

対して金融商品仲介業者は、顧客の依頼に基づき注文を受け、注文を金融商品取引業者(証券会社)に依頼します。証券会社は顧客と契約した口座から取引手数料を受け取ります。

金融商品仲介業者は、その取引手数料の中の契約したマージンを証券会社から受け取りそれが金融商品仲介業者の収入になります。

◆金融商品仲介業の規制や行政処分

金融商品の勧誘行為等については、証券会社、銀行等の金融商品取引業者等と同じ枠組みの規制があります。

必要に応じて投資者、顧客保護の観点から金融商品取引業も行政当局の直接の検査・監督・行政処分等を受けます。

◆金融商品仲介業の損害賠償

金融商品仲介業者が投資者、顧客に損害を与えた場合には、原則として委託した金融商品取引業者等(証券会社等)がその損害賠償責任を負うことが法律で定められています。(金融商品取引法 第66条の24)

◆金融商品仲介業を始めるには登録が必要

金融商品仲介業を始めるには以下の資格が決められています。

| 勤務先 | 金融機関(銀行・協同組織金融機関・信託会社その他政令で定める金融機関)以外の者 |

|---|---|

| 行政処分歴や犯罪歴 | 過去5年以内に行政処分歴や犯罪歴などが無い者 |

| 知識や経験 | 金融商品仲介業を適切に行うことができる知識や経験を持つ者 |

| 所属 | 法人・個人を問わない |

| 登録 | 内閣総理大臣の登録を受ける必要があります |

以上のような条件が、金融商品取引法 第66条~第66条の4において決められています。

◆金融商品仲介業の将来性

インターネットでの株取引が主流になっています。自宅からワンクリックで株式などの金融商品が購入できる点は素晴らしいと思います。

しかし、ネットの情報が正しいのか、将来の展望は自分の考えであっているのか、などのリスクを常に負うことになります。

金融商品仲介業者が金融機関と顧客(投資者)の間に立ち適切なコンサルティングをすることで、最善の選択肢を顧客へ示す役割が期待されています。

現在、米国ではネット取引と金融商品仲介業を通した取引が同規模に迫っております。

今後日本国内でもネット取引の限界を感じた投資者が金融商品仲介業者とのやりとりへ移行していく可能性も大いにあります。

◆FPが金融商品仲介業を兼務する時代も

株式の取引きマージンを証券会社から受け取る、という図式は、保険商品のマージンと似たものと思えば分りやすいと思います。

有価証券(株式)取引仲介業務(つまり証券営業マン)は経験が無いと難しいと思いますが、証券会社出身のFPで過去の顧客がいる、もしくは現役の証券会社勤務で独立を考えているのでしたら、独立系FPの金融商品仲介業という業態も十分可能では無いかと思います。

◆金融商品仲介業を始める2つの方法

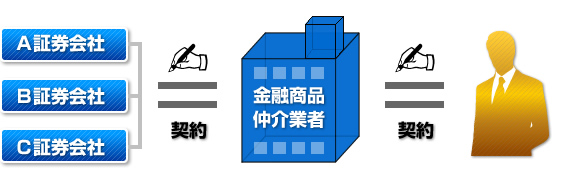

金融商品仲介業を始めるには2つの方法があります。

「独立した事業者としてスタート」と「金融商品仲介業者との契約」です。

◆金融商品仲介業を始める「独立した事業者としてスタート」

金融商品仲介業者を募集している金融機関に契約手続きを行い、登録に必要な書類を管轄の財務局長に提出し、内閣総理大臣に登録します。さらに外務員の登録を行なえば、金融商品仲介業を始めることができます。

◆金融商品仲介業を始める「金融商品仲介業者との契約」

2つ目は、金融商品仲介業者として活動している個人や法人と契約し契約社員などの資格でその個人や法人の金融商品仲介業の看板を背負い営業をする方法です。

◆メリットとデメリット

前者は、内閣総理大臣に登録に至るまでが比較的困難なこと、独立ですので経営を安定させるまでが大変ですがマージンが大きいという利点があります。

後者は参入が容易ではありますが、会社が後ろ盾になりますので経営的なことを考えないで営業に集中できる点がいいですが、マージンが低いという観点もあります。企業に属すことになりますので福利厚生的な面で有利ということも重要で、修行をする経験を積む、という観点もあると思います。

上記内容は金融商品仲介業者、湘南証券年金プランニング株式会社<金融商品仲介業 関東財務局長(金仲)第141号>様に監修確認をいただきました。

◆独立系ファイナンシャルプランナーになるためには

金融商品仲介業を業務内容の一部とする独立系ファイナンシャルプランナーになるためのポイントを

「独立系ファイナンシャルプランナーになるためには」ページにまとめてあります。

◆金融商品取引法を深く読み込む

金融商品仲介業を業務とするのであれば、下記の3冊はぜひ手元に置いておきたい書籍です。

|

|

|

| 金融商品取引法入門 第6版 (日経文庫) |

金融と法 -- 企業ファイナンス入門 |

詳解 金融商品取引法 〈第4版〉 |